来源:全景财经

近日,医美连锁医院伊美尔向港交所递交了招股书,谋求在香港上市。其招股书一经披露,却引发广泛的讨论。

作为中国第四大、北方最大的私立医疗美容机构,伊美尔并不如市场预期的赚钱,2018年、2019年,其净利润均亏损超1亿元,直到2020年才盈利800万元左右。

相对于爱美客、华熙生物等医美龙头的赚钱能力,这显然相差甚远。而伊美尔也揭开了医美这一所谓暴利行业的“残酷”一面。

2年亏掉2个亿 伊美尔谋上市

公开资料显示,伊美尔是从事专业医学美容、集临床、科研、教学为一体的大型整形美容连锁集团,服务涵盖整形美容、形体雕塑、注射整形、激光美容、中医美容等多种医美领域。

伊美尔的两位创始人是汪永安和李斌(以招股书为准),两个人为大学同学,均是记者出身。

2003年非典席卷全国,伊美尔同样门庭冷落,为了获客,两位创始人联合媒体精心策划了“人造美女郝璐璐事件”,轰动一时。

据媒体公开报道,郝璐璐对全身十多处部位进行了一系列手术,历时近200天,成为国内第一个公开自己整容过程的“人造美女”,引发社会的广泛讨论,也让伊美尔一炮而红。

天眼查信息显示,在寻求上市前,伊美尔曾进行过三轮融资,投资方包括天图投资、君联资本、华平投资、华泰紫金、愉悦资本、鼎晖投资等。

图/天眼查官网

2016年10月,伊美尔曾挂牌新三板,但挂牌仅半年,其便从新三板摘牌。

经过多年的发展,截至目前,伊美尔在中国北部五大城市拥有并经营9家医疗美容机构,其中5家在北京、一家在天津、一家在青岛,一家在济南,一家在西安。

据弗若斯特沙利文资料显示,以2020年医疗美容服务收益计,伊美尔在中国北部所有私立医疗美容机构集团中排名第一,在中国所有私立医疗美容机构集团中排名第四。

业绩方面,2018年至2020年,伊美尔分别实现收益6.61亿元、7.39亿元、8.11亿元,但伊美尔在2018年和2019年,利润分别亏损1亿元、1.18亿元。直到2020年才扭亏为盈至录得828.6万元利润。

图/招股书

对于业绩亏损,伊美尔解释称,主要是西安医院等新医疗美容机构运营初期收入较低而运营成本较高以及公司扩大专责销售顾问团队营销支出增加。

为何伊美尔不赚钱?

伊美尔的亏损让市场颇为惊讶。从其同行业可比公司来看,同样是医美机构的华韩整形,于2013年底挂牌新三板,主要提供包括整形美容、皮肤美容、牙科美容等在内的整形美容医疗服务。该公司2020年营收8.88亿元,同比增长10.43%,同期净利润达1.08亿元,同比增长47%。

图/国信证券研报

而伊美尔透露其收益主要源自于医疗美容非手术服务及医疗美容手术服务,前者主要包括注射美容诊疗及能量美容诊疗,后者主要包括美容整形手术。

从各项业务的毛利率来看,注射美容诊疗有关业务近三年的毛利率维持在48%左右,能量美容诊疗则在由70.4%下滑至64.3%;其他医疗美容非手术服务则最高达81.5%。综合毛利率均在50%以上,这一数字还超越了华韩整形。

图/招股书

对比而言,华韩整形的业绩表现尽管不能称之为暴利,但显然是较为稳定的。而接近的营收规模、接近的综合毛利率,为何伊美尔赚不到钱?

从成本控制的角度来看,其主要还是受困于获客成本。

招股书显示,2020年,伊美尔的活跃客户达8.66万人,其中,新客户有4.44万人,回头客为4.22万人。而2021年一季度,伊美尔的活跃客户就达4.57万人,新客为1.4万人,回头客则多达3.16万人。

图/招股书

对于医美机构而言,与获取客户相对应的是高额的销售成本。

弗若斯特沙利文报告显示,2019年医美机构平均单位获客成本为3000元-5000元,销售及营销开支通常占医疗美容机构总收益的约25%至35%。

以伊美尔为例,2018年至2020年,其销售成本分别为3.06亿元、3.58亿元、3.76亿元,占当年营收的比例分别为46.28%、48.44%、46.40%。

伊美尔称,销售成本主要包括存货成本、员工成本、租金开支以及折旧及摊销。其中,采购假体、注射物、护肤品、药品及其他医疗消耗品等的存货成本,约占同期销售成本总额50%,员工成本则占30%左右。

2018年至2020年,伊美尔的的员工成本总额分别约占同期总收益的41.7%、46.2%、41.3%、50.2%。而员工中,医师和其他医疗人员占比仅30%,销售和营销人员以及客户服务员工占比49.8%,占比近一半。

因此,国信证券研报指出,从行业普遍情况看,运营相对成熟的机构净利率水平预计在10%-15%,而行业竞争日趋激烈下打折促销的增多和获客成本增加,可能进一步拉低盈利能力。

医美的暴利暂不属于“伊美尔”们

十年前,伊美尔董事长汪永安曾公开表示:“美容整形属于刚性需求,人对美的追求可以踩着血迹向前。”

如今,中国已成为全球第二大医美市场,中国医疗美容服务市场总收入已从2016年的776亿增长至2020年的1176亿元。医美板块更是被看作是黄金赛道、暴利行业。

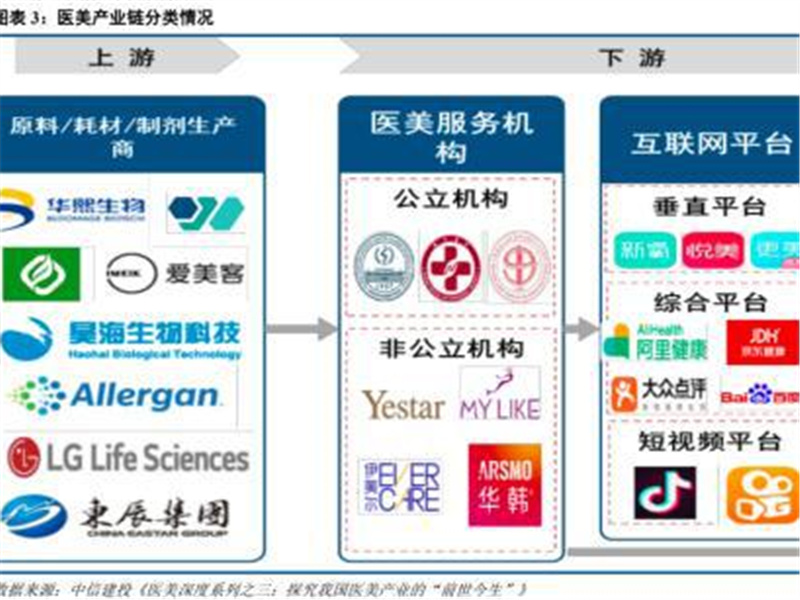

但在市场人士看来,医美产业的产业链利润递减非常严重。医疗美容的产业链中,行业上游为医美原料、耗材生产商等,中游为医疗美容机构包括公立医院的整形外科、皮肤科和民营医疗美容机构,下游为广大终端消费者。

但实际上,真正赚钱的医美企业主要还是集中在上游。

图/中信建投研报

由于医药领域的特殊监管政策,产品需要进行临床试验并获取国家药品监督管理局批准,目前国内获批的玻尿酸产品数量仅有40个,肉毒毒素目前获批的仅有 4 种产品。再加上对公司技术储备、研发支持和工艺积累要求高,行业上游进入门槛相对较高,参与者相对较少。

中信建投分析认为,医美上游竞争格局远好于下游,由于医美上游技术壁垒高,透明质酸龙头毛利率高达 90%以上。而爱美客、华熙生物、昊海生科是国产注射玻尿酸三巨头,利润也随之水涨船高。爱美客更是被称作是“医美茅台”。

相对而言,处于产业链中游的伊美尔、华韩整形等毛利率近几年的毛利率均在50%左右,相对于上游企业来说,少了近40个百分点。

同时,国信证券研报指出,医美机构的费用率水平较高,其中营销获客和人员工资占据大头,其中营销获客支出占营收的15%-20%不等,人员薪酬占比25%-30%不等,影响整体净利率水平。

对于医美中下游企业来说,虽然部分公司的利润水平不低,但的确相比于上游“躺赚”的公司更为艰辛。医美服务机构不仅要向上游支付原材料成本,还要向下游支付推广、营销费。有业内人士直言,医美行业是“上游吃肉,下游喝汤,中游骨头都啃不到。”

对于医美机构而言,国信证券认为,短期内,在行业竞争日趋激烈且集中度仍较低的背景下,低价获客趋势仍显著,尤其在轻医美领域。据德勤统计数据,2017-2019年,头部医美机构的轻医美次均消费从4171元降至2019年的3459元,综合次均消费从6059元下降至5041元。

不过,中长期看,国信证券则指出,随着市场合规玩家增加,有利于加快消费者教育,进一步做大医美市场。同时拥有更大资金规模的企业有望在夯实品牌运营基础上,通过内生外延提升市场份额。